很多国企都在干的托盘贸易,会不会被认定为融资性贸易?

网上看到一篇文章,说有个国企供应链公司的一笔贸易被上级审计盯上,最后结论认定是融资性贸易,违规!

这里就有一个话题,托盘贸易到底是不是融资性贸易?

我说三个案例:

案例1:

一个钢厂要出口钢材给一个美国公司。

交易条件都谈好了,在签合同之前,美国买家说缺资金,找来一个供应链公司,要钢厂跟这个供应链公司签买卖合同,美国公司再跟供应链公司签背靠背的买卖合同。

合约签了,这个供应链公司开了信用证给钢厂,也去租了船,并找物流公司出了提单给钢厂,还在钢材的生产过程中去现场看了几次货。

货到了美国,美国买家没有按时付款给供应链公司,供应链公司把货给卖了,然后找理由没有全款给钢厂。

案例2:

有两家公司本来有买卖交易,货物据说是存放在某地的一个仓库。

后来第三家公司听说了这个交易,为了增加自己的贸易量,拉了第四家公司一起介入了那两家公司的交易。

货物流向是卖家把货给这个第三家公司,第三家公司给货第四家公司,第四家公司再把货给下游买家,大家都是通过货物交接单确认收货。

资金流是买家把钱给到第四家公司,第四家公司给钱第三家公司,再由第三家公司把钱给到卖家。

这样做了几次,交易都挺顺利的完成了。

后来有一天,第三家和第四家公司被买家告了,买家的理由是,仓库根本没有这批货,想去提货提不到,要求退款。

这时候,第三家和第四家公司去仓库打听,才得知仓库根本没有这批货物。这时候,那个卖家也失联了。

案例3:

有个进口镍矿的贸易公司,进口量挺大的。

由于资金需求,就找了中间方,把货卖给这个中间方,贸易公司就可以先拿到货款,然后再让指定的下游买家把货买过去,过一段时间再由指定的买家付款给中间方。

开始的时候交易都是有货的,就是说,贸易都是基于已进口的货物展开的。

后来做着做着,贸易公司在没有货的情况下,为了资金需求,也跟中间方签买卖合同,只要后面能让最终的指定买家付款给中间方就没事了。

货物在涨价,贸易公司不急于卖货。

后来,货物大跌价,贸易公司的资金跟不上,指定买家没钱付给中间方了,那就出事了。

上面这三个案例都应该属于托盘贸易,但哪个是融资性贸易呢?

从审计的角度我真不知道如何认定了。但从法律的角度,可以参考如下:

第一个很重要的点,就是千万不要说没走货就一定是融资性贸易。

因为最高院有多个判例认为,不能只因为“走单、走票、不走货”的模式就认定为虚假贸易。

经常有人问这样那样的模式会不会被认定为融资性贸易。

可以这样说,就算是融资性贸易,也都是签好买卖合同,有交货确认凭证,并且开了发票,表面上都是在做买卖。

所以,单从形式上判断是不是融资性贸易是难以判断的。

那法律上是怎么认定融资性贸易呢?

要证明交易是融资性贸易真不容易,因为大家本来都是签好合同,有各种交易凭证。

现在说是融资性贸易,就是要推翻所有的交易文件,要求不按合同和交易文件来做。

那怎么办呢?

之前我分析过多个最高院的案例,写过多篇文章,总结起来,证明交易是融资性贸易有三个证明重点:

一是交易下到底有没有货物。

二是双方的真实意思表示是买卖还是借贷。

三是交易下谁是出资人,谁是用资人,谁是中间人。

所以,判断托盘贸易是不是融资性贸易,在法律的角度是不能机械地、简单地从形式入手的。

另外还想提醒的是,参加这类托盘交易,千万不要只是双方业务拜访一下就算了,一定要亲自去码头、堆场看货,拍照、拍录像,跟码头、堆场的人沟通,取得书面证明就更好了,目的就是为了确认交易的货物是真实存在的。

这些都是证据!

如果参与托盘交易连面也不见,货也不看,觉得有利润空间,或者能做大贸易量就冲过去,那就更危险了。

在双方交易过程中,一定是要围绕货物买卖的目的进行沟通,确保交易的真实意思表示是买卖,而不是借贷,并保留好书面凭证。

还有,是不是参与托盘贸易的一方,不用出资,不用出货,就没有风险了?肯定不是的,因为出的是“信用”,一旦出事,就很大机会被起诉了。

无论如何,参与这类托盘贸易,无论是否融资性贸易,都必须很谨慎,千万不要想着上下游是国企就可以放心。因为一旦资金链断了,为了各自利益,什么事情都有可能发生,包括原来确认过的文件都会找理由否认。

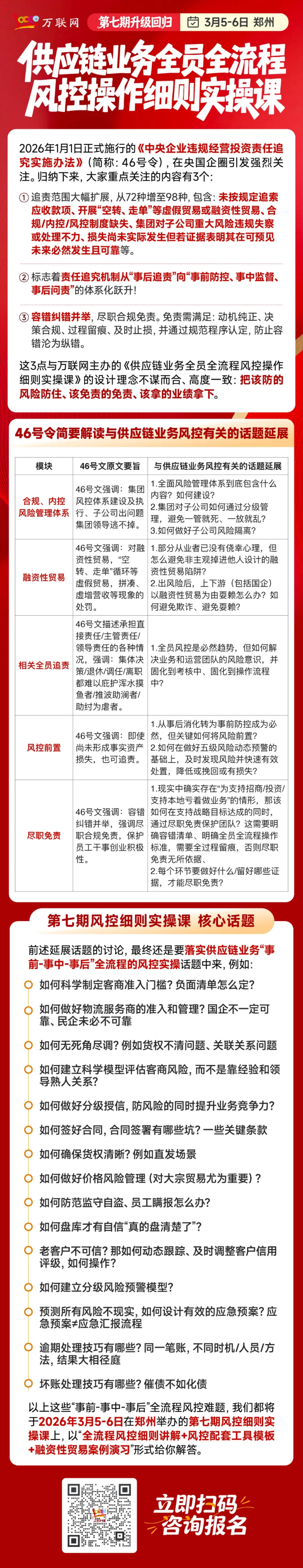

为助力国企供应链公司更加合规、低风险地完成营收、拓展利润,2026年3月5-6日,万联网计划在郑州举办第七期《供应链业务全员全流程风控操作细则实操课》。这个系列课程目前已开班六期,累计吸引了600多位来自200家大型国企集团的高管组团报名。

而到了第七期课程,我们更新迭代了不少内容,融合了46号令中大家尤为关注的合规与风险点,不仅有全流程风控细则讲解、风控配套工具模板,还有融资性贸易案例演习,万联网首席风险管理实战专家张洪江、万联网首席供应链业务法律风控专家张春艳,2位老师还会把46号令揉碎了、讲透了。不管你是想搞懂新规边界,还是想建立一套覆盖事前-事中-事后全流程、全员参与的供应链业务风控操作细则规范,这堂课都能帮你少走弯路、少踩坑。

第一天课程,我们将邀请了拥有20多年大型供应链企业风控实战经验、累计为企业规避和减少各类投资及运营、信用风险损失价值超百亿的原世界500强集团首席风控官『张老师』,从外部客商信用风控角度,拆解企业业务信用风险管控的全流程实操要点,包括事前防控的准入管理(业务与客户初步筛选技巧)、信用测评(客户画像设定技巧、尽调途径技巧、客户等级评定)、授信管理(授信额度原则与分级授信策略)——事中管控的抓应收账款(做分析、管单证等)、盯动态设指标(客户信用动态、客户交易动态、客户授信动态、外部环境动态等)——事后跟进的风险预警、催收技巧、坏账处理技巧等。更难得的是,张老师还将给大家分享不少实用风控模板工具,如“四流合一”快速验证清单、货权动态监控SOP、现场尽调操作指引、供应链贸易客户极简画像评分表、制造业/农产品行业客户画像模板、制造业现场尽调操作指引表(风控岗)、信用评级表模板、客户(供应商)评分评级表模版、客商信用评级及分级授信策略模版、审批权限矩阵表模版、供应链大宗物流货权管理实操SOP等,并结合多年工作方法和经验,给你详解如何通过细节管理前置化解风险。

第二天课程,我们邀请了拥有丰富诉讼经验、近20年供应链风控实务经验、给多家国企提供法律与合规服务的北京德和衡(深圳)律师事务所合伙人『张老师』,从内部业务运营风控视角,详细分享供应链业务负面清单制定、合同/单据/订单设计、事中运营操作环节、事中监督管理环节、融资性贸易沙盘案例等,帮大家落实供应链业务全员全流程操作细则的制定。此外,张老师还会结合亲身代理的多起风险案件,并组织学员进行融资性贸易风险案例模拟演练,给大家拆解事前合同签订的隐藏陷阱与事中运营的潜在风险,如合同签署中的标的条款设计、应急触发条款设计、单据设计、出入库环节的操作疏漏、商务跟单技巧、物流运输服务商/仓储方准入评估与动态考核设计、盘库巡库中的执行偏差、盯价细节、风险复盘方法(客户回访/业务风险/单据)等实务细节,每个环节都配套了具体操作方法。

课程报名:李老师19168536275

www.10000link.com本文已标注来源和出处,版权归原作者所有,转载请联系原作者,如有侵权,请联系我们。文章来源于供应链法律

下一篇:广西突然出手!全国首家“关键金属集团”成立,华锡有色被“闪电收编”,背后藏着一张国家战略大棋?